张兰离岸家庭信托被击穿的新闻,持续发酵,在财富管理行业引起高度关注和热烈讨论。这也不奇怪,张氏这类离岸家庭信托可谓是中国顶尖富豪群体的“标配”。张兰家庭信托事件触动是一个群体的灵魂,不仅仅是张女士本人。

既然如此,就有必要仔细解读这一事件,并从中汲取教训。业内不同人士从不同角度做了分析,但泛泛而谈居多,却鲜有从法律角度做深入分析的文章。这也不难理解,毕竟这份判决是来自外国法院的判决,且其中涉及的信托问题也是英美法系最具特色的法律制度,国内的律师大都对相关知识知之较少,因不愿意或不敢公开做法律分析。笔者结合自己多年对英美法的信托法律制度的研习心得,斗胆就其中法律问题略作深入分析,抛砖引玉,将相关讨论引向深入。

一、 案件的背景

张兰女士在与投资公司CVC的股权收购交易中,因为纠纷,2019年4月28日中国国际经济贸易仲裁委员会(CIETAC)做出仲裁裁决,且该仲裁裁决于2020年5月20日经过香港法院的承认。根据香港法院判决书,张兰及其关联企业作为债务人,须向CVC子公司LDV公司[1]等债权人支付赔偿款。LDV公司又向新加坡法院要求执行香港法院的判决。

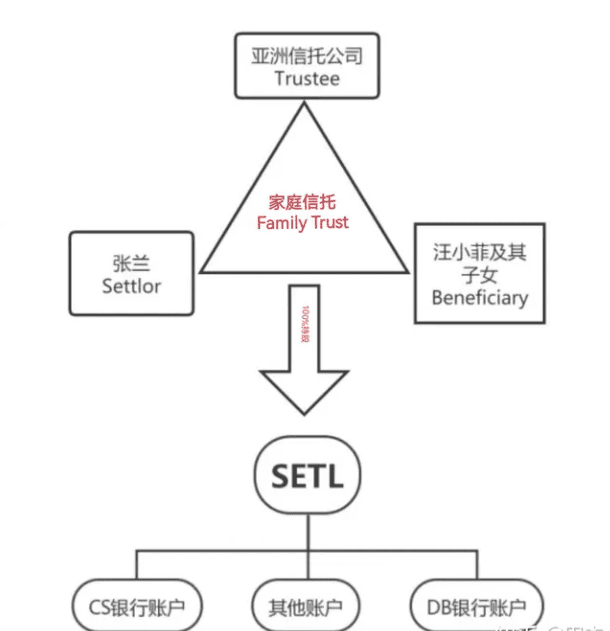

LDV公司显然注意到张兰此前设立的家庭信托(结构图如下)。该信托作为股东持有的一家英属维京群岛(BVI)的公司,即家庭信托结构中的资产持有公司Success Elegant Trading Limited(SETL),且该公司名下的两个银行账户内尚有巨额存款。关于张兰的这一家庭信托,还必须交代如下事实,方便读者理解法院的判决。

1. 张兰在与CVC公司的股权收购交易中,CVC在2013年12月16日至2014年6月13日先后向前者在香港的个人账户内支付了254,419,156美元;

2. 2014年1月2日,张兰设立SETL公司,持有该公司的单一股票;

3. 2014年6月3日,张兰签署信托宣言成立其家庭信托,名为Success Elegant Trust,其受益人为其儿子汪小菲以及汪小菲的后代;

4. 2014年6月4日,张兰把SETL的股票转让给了其家庭信托的受托人即AsiaTrust公司;

5. 张兰本人自2014年2月12日作为SETL公司的唯一董事,直至2015年3月3日被ATP公司[2]更换,而这家ATP公司则是AsiaTrust的关联方;

6. 2014年3月10日至2014年6月21日,142,051,618美元从张兰香港个人账户转入SETL的在瑞信银行的账户(下文称“CS账户”);2014年3月27日至2014年11月27日,这笔钱中的85,225,000美元又被转入SETL在德意志银行的账户(下文称“DB账户”);在2015年3月上述账户因为新加坡法院命令而被冻结,分别剩下22,005,981美元和33,373,585美元;

二、 张氏家庭信托被击穿的法律分析

家庭信托或家族信托一直以来被行业内奉为税收筹划和风险隔离的神器,尤其是离岸信托,更是被重点推崇。相比较,家庭信托其最初的使命和功能—财富传承—反而被弱化了。于是乎,当张氏家庭信托被击穿,信托财产被债权人强制执行的新闻见诸报端时,一时间引起舆论哗然。

各种业内评论都准确地指出,信托之所以失灵或翻车,就在于张兰本人过度地控制信托财产,以致于被法院认为该等信托财产实际归其所有,因此其债权人有权追索。但笔者认为,对这一域外的法院判决书,国内媒体缺乏更为深入的法律分析,即新加坡法院判决背后的法律规则是什么。

笔者基于多年对英美信托法和财产法的研究和理解,不揣浅陋,试图更为鞭辟入里地做一些探讨。

(一) 信托生效要件

源于最经典的英国信托法,一项信托有效成立需要“三个确定”(three certainties)要件:(1)确定的设立信托的意图(certainty of intention);(2)确定的信托财产 (certainty of subject matter/properties);以及(3)确定的受益对象(certainty of objects/beneficiaries)。通常认为,这三个要件缺一不可。其中,确定的信托意图是首先要确定的要件,随后才有必要去审查另外两个要件。

所谓的确定的信托意图,就是要求设立信托的委托人(settlor)确实希望把其财产设立信托用于信托文件指定的受益人。如果法院无法确认这一信托意图,就可能无视信托的存在,那么当事人也就无法享受真正信托带来的各项好处。

从大陆法系的法律制度看,所谓的信托意图缺失可以理解为民事法律行为的意思表示的不真实。

(二) 信托意图缺失的经典场景

从英美法系的司法判例中,通常在两种情况下,法院可能会认定委托人并没有真正的信托意图:

1、 “虚假信托”场合

所谓的虚假信托(英文是sham trusts)主要是指在设立信托之初,委托人和受托人均知道,该信托并非真正为了受益人利益而设立,而是为了掩人耳目,躲避委托人之债权人或其他利害关系人的追索。简言之,委托人和受托人具有欺骗第三人的主观意图,而并不会按照信托文件的要求为指定的受益人持有、管理和分配信托财产。

可想而知,当信托之委托人和受托人具有这一意图时,委托人就不会尊重和遵循信托文件的条款,而常常把信托财产视为自己的财产任意管理和处分,而受托人往往也就是配合或放任委托人违反信托文件的行为。

司法实践中,认定虚假信托往往要求证明信托的委托人和受托人具有欺骗第三人的共同意图,因此主张虚假信托一方当事人的举证责任较重。

从大陆法系的法律制度看,这种恶意串通损害第三人行为或以虚假意思表示实施的民事法律行为,当然无效。

2、 过度控制和实际受益/实质所有权

这种情况通常是指,在信托之委托人并无明显的欺诈他人的意图时,但其对信托财产的实质控制行为和受益等明显偏离信托文件之条款之事实,让法院认定,其并无真实的设立信托之意图,信托财产之实际受益人并非信托文件指定的受益人而是信托之委托人自己。委托人的干预信托的行为如此广泛,以致于法院认为其管控和受益行为相当于对信托财产享有所有权。换言之,此时法院会认定该等信托财产并没有与委托人其他个人财产相区别和独立开来,因此其债务人仍然可以追索和执行该等财产。

英国的信托学者中,亦有人指出,此第二种情况不过是“虚假信托”的变体而已,因为受托人面对委托人之过度控制和实享利益的行为,受托人往往均采取了放任的态度,实则表明其对委托人之虚假意图的默认和默契。

而从最近几年来英美法系的判例看,如库克群岛法院的Webb v Webb [2020] ,离岸法院似乎有趋势不去认定“虚假信托”是否存在,而直接根据信托委托人保留权力的范围和行为去考察和判定委托人是否真正让渡其信托财产的受益权,以此来确定信托的效力。

实际上,目前诸多离岸信托公司在国内推销的离岸家庭信托,很多情况下均属于这类情况。虽然没有明确的欺诈第三人的意图,但设立信托的目的的确是为了掩人耳目,暗度陈仓而已,能否经得住相关法律的审视应该是个问号。

(三) 张兰家庭信托的情况

上面讨论了认定信托意图的一般规则。回到张兰的具体案件中,我们发现,新加坡法院并未明确使用“虚假信托”,亦没有提及信托意图等字眼。而是针对原告LDV公司的主张,直接认定张兰为SETL账户内的信托财产的受益所有人(beneficial owner)。致使法院最终认定张兰是CS账户和DB账户内资金的受益人所有人的原因是张兰对该等信托资金的过度控制和受益的行为,用判决书的语言即是“明显不受制约的管理权”(apparent unfettered operation)。法院认为,张兰设立信托的动机在于保护财产不受债权人的追索,其本人并未真正放弃为其自身利益利用该等财产的权利,尤其表现为:

1. 张兰在账户被冻结之前为其自身目的而从CS账户和DB账户所做的多次转账行为,且信托之受托人放任张兰的转款行为,没有提出异议;实际上,自2015年3月3日受托人AsiaTrust公司控制SETL公司的董事会之后,直至2022年1月才对张兰的行为提出异议要求做出解释。信托之委托人和受托人这种高度的默契几乎可以视为“虚假信托”成立的主观要件了,但新加坡法院并未就此进一步讨论。

显然,新加坡法院把这一条作为其认定张兰享有信托财产受益权的第一项理由。而张兰女士在国内的采访中却突出强调其作为账户的签字人是不得已而参与的,是其财务顾问的过错。

2. 其知道香港法院冻结令后至银行账户被新加坡法院冻结前,张兰女士从DB账户的匆忙转款行为,可推定,其将该等资金视为其自己的财产;

3. 在银行账户被新加坡法院冻结后,张兰律师Reed Smith写给DB银行的信件,声称张兰“管控”(maintain)DB账户,银行对张兰女士负有保密的义务。法院据“maintain”一词的通常的理解,认为这亦表明张兰是DB银行的客户,而不是SETL公司,尽管该账户是在SETL名下。

基于上述三点,新加坡法院认定张兰是该等银行账户内资金的受益所有权人,进而支持原告LDV公司要求为该等资金指定管理人的请求。至此,张兰设立的家庭信托,尽管未被法院宣布无效,但因为主要信托财产被掏空,实际上是丧失了资产保护和风险隔离的功能。

(四) 回复信托(Resulting Trust)

在阅读该判决的过程中,还须注意到“回复信托”(resulting trust)一词。原告LDV公司即主张本案中CS和DB银行账户内的资金应视为回复信托,即SETL为张兰之利益持有该等资金,而不是为原信托文件确定的汪小菲及其子女等人的利益。

英美法系下,回复信托是一项依据法律规定而非当事人意思表示而存在的信托,实际上是一种司法救济的手段。

判决书第45段有下述文字“a resulting trust arises when one person transfers property to another without the intention to benefit the other”,即当一个人向另一个人转移财产却没有让后者受益之意图时即发生该项财产的回复信托。发生回复信托时,该后者被视为受托人为前者的利益而持有该等财产。相应地,前者即视为该等财产的受益所有权人,毕竟该等财产的法律所有权(legal title)仍然在受托人名下。

换言之,依据英美法系的财产法,因为张兰并不持有该等财产的法律所有权(legal title),因此法院认定其对该等资金享有受益所有权(beneficial title)。这也是法院为该等资金指定管理人(receiver)而不能直接扣押划转该等资金的原因。

三、 信托之委托人之权力保留

本案中张氏家庭信托的情况并非个例。应该说,很多在境外设立家庭信托的高净值人群中,此类现象并不鲜见。

那么由此引出的一个核心问题是:在设立家庭信托之后,信托之委托人,常常也是信托财产的来源人,能够保留多大的权力,能够保留哪些权力,而不至于导致信托被判无效呢?

这可能并无定论,要看信托所适用的法律的具体规定。传统上,在英国经典信托法中,委托人一旦将信托财产移转给信托之受托人,即丧失对该财产的管控,受托人的信义义务(fiduciary duty)主要是为了保护信托的受益人。

而现代信托的信托财产的多样性和流动性对信托财产之管理提出了更高的要求,如要对信托财产之保值和增值负责;还有信托持有家族企业的情况,此时受托人还将不得不履行股东在公司法项下的责任参与公司的经营管理等。而这些已经超出了很多专业信托公司所能提供的能力了,因此对各个国家安全和地区的信托法提出了改革的要求。

我们注意到新加坡和香港特别行政区的法律均通过立法的方式扩充和确认了信托之受托人就信托财产保留投资和管理的权力。但显然,他们还是较为保守的。更多的离岸法域,如维京群岛、开曼群岛、泽西岛、根西岛以及库克岛等,均通过明确的立法明确了委托人可以保留的权力范围,远远超出新加坡和香港法律的规定。其中尤其以开曼群岛的STAR信托以及维京群岛的VISTA信托(针对BVI公司股权的特殊信托),均赋予信托之委托人广泛的权力,同时对受托人的法律责任予以明确的限制,以期满足现代信托的发展需求。

我们亦注意到,香港法律协会(the Law Society of Hong Kong)参照离岸法域的信托法律,亦在2022年2月份就香港信托法之再修改,提出了具体的建议,以期吸引全球信托产业和家族办公室在香港落地生根。

但无论如何,世界范围内的不同法域信托法之竞争,屡屡突破传统信托法之底线,对信托制度的发展提出了严峻的挑战。有人质疑离岸信托的发展,尤其是受托人信义义务(fiduciary duty)之削弱,是否已经背离的信托的“不可减损的核心价值”(irreducible core)[3];有人亦质疑信托被富人群体在世界范围内不公平地利用逃避税收和债务。而这均与信托委托人之保留权力的范围有关。

四、 结论

显然,离岸信托,对于中国境内的高净值人群而言,在税务筹划、家庭财富传承、资产保护等方面仍有很高的价值,但享有该等好处和利益的代价就是要切实让渡信托财产的受益权,在适用法律允许的范围内适度保留干涉信托的权力。

而对于已经在境外设立家庭信托的人士而言,应该根据信托适用法律适时审视已设立信托的条款以及运行规则,及时在法律允许的范围内做出调整,确保信托能真正惠及自己的家庭和事业。

最后,把信托业界常见一句话送给大家:you cannot have your cake and eat it[4]。

[1] 为行文方便,这里就不把外国公司外文名称写全了。

[2] 在境外公司董事可以由非自然人的公司担任。

[3] 即信托之受托人应该对受益人负有一定限度的信义义务。

[4] 您不能同时拥有一块蛋糕且吃掉它。意思是说,当您吃掉蛋糕,其就没有了,也就不能在拥有它了。